インボイス登録の取り下げってできる?

2023年10月1日から消費税のインボイス制度が開始しました。

インボイス登録の取り下げや、インボイス登録の再申請について詳しく解説します。

目次

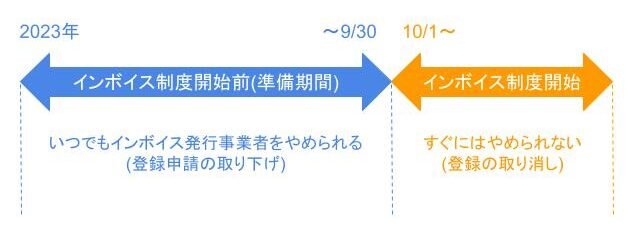

インボイスの取り下げ期間

インボイスの登録申請をすると、従来の請求書や領収書に代えて「適格請求書(通称:インボイス)」を発行できるようになります。

インボイスの登録申請の取り下げはいつまで?

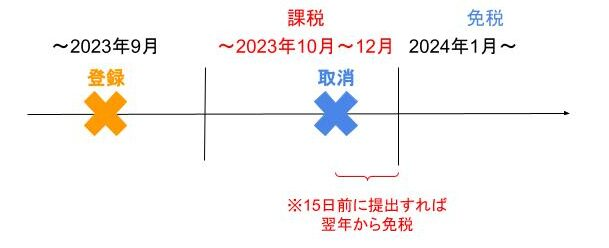

インボイス制度が開始された、2023年10月1日を過ぎてからやめるには「登録の取り消し」という別の手続きが必要です。

この場合、やめられるのは最短でも翌年となります。(法人の場合は翌事業年度)

取り消し方法について(2023/10/1~)

インボイス制度が開始後に登録を取り消したいパターンをご説明します。

取り消しの手順

1,「適格請求書発行事業者の登録の取消しを求める旨の届出書」を用意する

※国税庁のHPよりダウンロード出来ます。

2,納税地を所轄する税務署へ提出する

注意点

取消しの届出を提出してもすぐに免税事業者に戻れるわけではありません。

原則として、登録取消届出書の提出があった日の属する課税期間の翌課税期間の初日に登録の効力が失われることとなります(新消法57の2⑩一)。

ただし、登録取消届出書を当該翌課税期間の初日から起算して15日前の日までに届出書を提出する必要があります。

その期間を遅れて、その課税期間の末日までの間に提出した場合は、その提出があった日の属する課税期間の翌々課税期間の初日に登録の効力が失われることとなります。

(例)2024年の1月から免税事業者に戻りたい場合

→遅くとも2024年の1月1日より15日前(2023年12月15日)までに届出書の提出が必要

※もし15日を過ぎると(2023年12月15日以降に提出)2025年(翌々年)の1月より免税事業者となる

取り下げのデメリット

登録申請の取り下げにはとくにデメリットはありませんが以下のケースに該当する方は注意が必要です。

・取引先に登録番号を伝えている場合

・課税事業者選択届出書を提出している場合

取引先に登録番号を伝えている場合

取り下げの手続きをする前に、取引先には事前連絡をしておきましょう。

相手方が納得しやすいよう、取り下げ理由も併せて伝えるのが望ましいです。

一般的な理由としては「経理システムの導入負担が甚大となることが判明したため」や「主要取引先との消費税転嫁を巡る価格交渉が難航したため」などが考えられます。

課税事業者選択届出書を提出している場合

ごくレアケースですが、インボイス登録申請にあたって「課税事業者選択届出書」という書類を提出することがあります。これを提出していなければ気にしなくてOKです。

※インボイス制度開始前から課税事業者になろうとした方等

もし提出していた場合は「インボイス登録申請の取り下げ」だけでなく、「課税事業者選択届出の取り下げ」という手続きが別途で必要となります。

インボイス登録の再申請も可能

インボイスの登録申請を取り下げた後でも、もう一度インボイスの登録申請をやり直せば、インボイス発行事業者になれます。

再申請だからといって、不利な扱いを受けることはありません。

まとめ

インボイスに登録したものの、やっぱり辞めたいという場合でも取り消し・再登録が可能です。

デメリットはないものの、注意点などもあるためよく検討をしましょう。

インボイスに登録する際のデメリット・メリットもこちらの記事で解説しておりますので、まだ登録をしていない方はこちらもご参考ください。

弊社では確定申告・インボイスの申請代行等のサポートを行っておりますのでお気軽にお問い合わせください(^^)

↓↓下記リンクより、お問い合わせが可能です↓↓