インボイス制度導入前に必要な準備

2023年10月1日に開始されたインボイス制度に向けて、

これから準備を始めるという事業者の方も多いのではないでしょうか?

インボイス制度導入までに必要な準備をご紹介させて頂きます。

インボイス制度に対応するための準備

売り手側の準備チェックリスト

適格請求書発行事業者に登録申請する

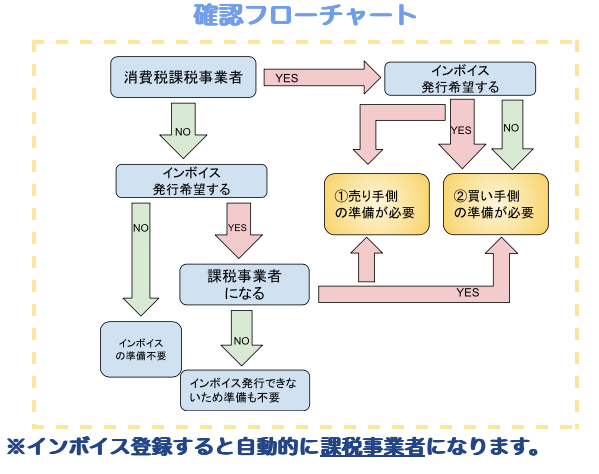

インボイスを発行するためには、適格請求書発行事業者の登録をしましょう。

インボイス登録をした場合、これまでは免税事業者だった方も自動的に課税事業者となり、消費税の申告が義務が発生します。

その他にも適格請求書発行事業者には下記の義務が求められます。

| 適格請求書の交付 | 取引先の求めに応じて適格請求書を交付 |

| 適格返還請求書の交付 | 売上げに係る対価の返還等を行った場合に、適格返還請求書を交付 |

| 修正した適格請求書の交付 | 交付した適格請求書類に誤りがあった場合に、 修正した適格請求書類を交付 |

| 写しの保存 | 交付した適格請求書類の写しを保存 |

インボイス記載事項の確認

適格請求書(インボイス)

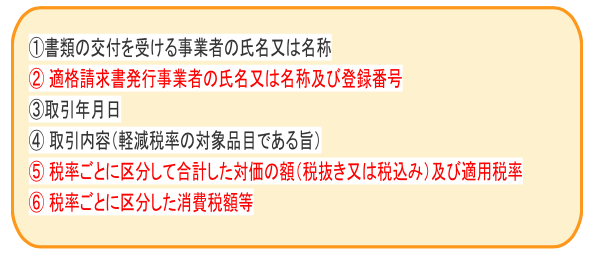

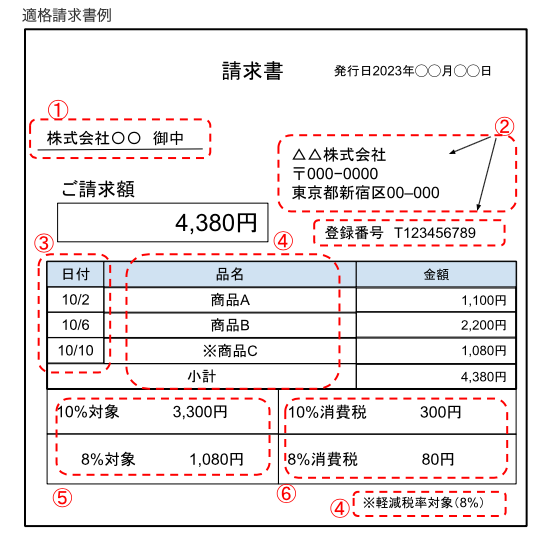

発行するインボイスに必要な記載事項は下記の図面にてご確認ください。

赤文字は「区分記載請求書」に対して新たに加えられる項目です。

適格簡易請求書(簡易インボイス)

顧客が不特定多数である事業者は、適格請求書(インボイス)に代えて、

適格簡易請求書(簡易インボイス)を発行できます。

*簡易インボイスを発行出来る事業者*

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定多数対象)

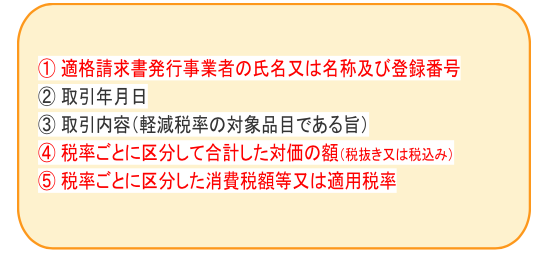

以下の項目が記載されていれば、レシートや領収書も適格簡易請求書として発行できます。

適格請求書の場合「適用税率」と「税率ごとに区分した消費税額等」を記載事項としていますが、

簡易インボイスでは「適用税率」または「税率ごとに区分した消費税額等」

のいずれかを記載すれば問題ありません。

簡易インボイスでは書類の交付を受ける事業者の氏名や名称は、省略可能です。

適格返還請求書(返還インボイス)

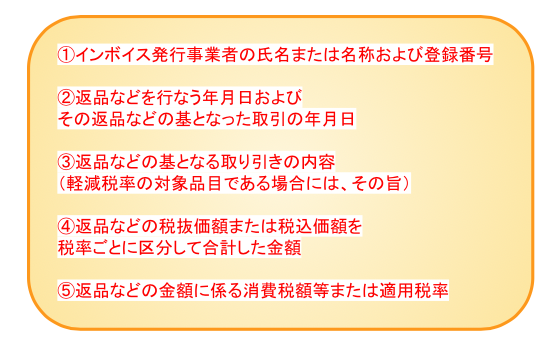

返品や値引きによる売上の返還を行う場合、適格請求書発行事業者が取引先に適格返還請求書(返還インボイス)を発行し、交付する義務が生じます。

返還インボスに必要な記載事項は下記になります。

修正インボイスの記載事項

交付した適格請求書に修正が必要となった場合には、修正後のインボイスを交付する必要があります。

*修正インボイスの交付方法*

- 誤りがあった事項を修正して、改めて記載事項のすべてを記載したものを交付する方法

- 当初に交付したものと関連性を明らかにし、修正した事項を明示したものを交付する方法

修正インボイスが必要となった場合を想定し、フォーマット、業務フローを事前に定めておきましょう。

電子インボイス(デジタルインボイス)について

電子インボイスとは、適格請求書を電子データ化したものを指します。

電子インボイスは、電子帳簿保存法に準じて保存しなければなりません。

適格請求者発行事業者(売り手)は、紙の適格請求書の交付に代えて、電子インボイスの交付が可能です。

取引先(買い手)は、電子帳簿保存法に従って電子インボイスを保存することで、仕入税額控除の適用を受けることができます。

紙に代わり電子インボイスが普及することによって、取引の透明性を高め、ミスや不正などの防止、正確な経理処理が可能になり、複雑な税額計算への対応が容易になります。

インボイス交付方法の確認

*取引先へのインボイス発行後の交付方法*

- 紙郵送での交付

*電子インボイスの交付方法*

- EDI取引

- クラウド共有

- 電子メール送信

- インターネット上のサイトを通じた提供

- 光ディスクや磁気テープの記録用媒体での提供

電子インボイスは紙の保管が必要なく、郵送などの手間も省けます。

現時点において請求書を紙で郵送している場合には、インボス制度開始前に取引先に電子インボイスに変更する事を提案してみてはいかがでしょうか。

インボイスの保存方法の確認

インボイス制度開始後は、交付した適格請求書の写しを保存する必要があります。

*保存期間*

交付した日の属する課税期間の末日の翌日から2ヶ月を経過した日から7年間

交付した適格請求書の写しとは、交付した適格請求書(原本)に対するコピーに加えて、記載事項が確認出来る一覧表や明細表等でも差し支えありません。

例)レジのジャーナルなど

改正電子帳簿保存法では、電子取引によって発生した請求書・領収書などは「電子データとして保存」することが義務づけられていますが、インボイス制度を定めた消費税法では、電子データとして受領した請求書・領収書などを「紙文書として保存」することが認められています。

データで保存する場合には、電子帳簿保存法の要件を満たした保存が求められますので注意が必要です。

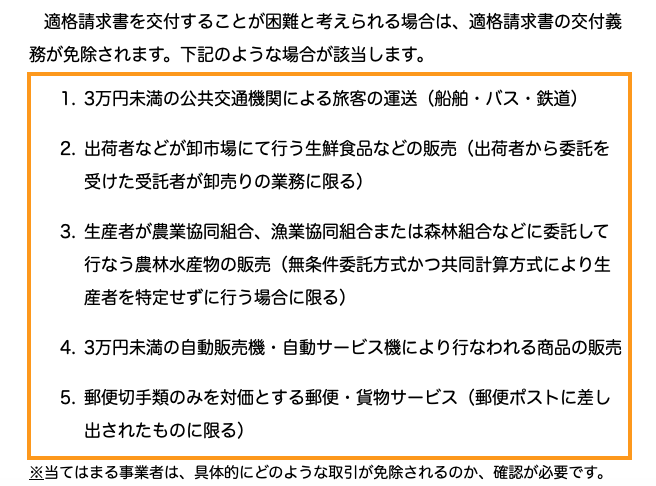

インボイスの交付が免除対象

業務フローの確認

インボイス制度開始に伴い、経理などの業務内容を見直す必要があります。

社内ルールを確立して、的確な対応が取れるようにしておきましょう。

*チェックリスト*

- 適格請求書の変更となる書式の確認

- 修正インボイスや返還インボイスへ対応と書式の確認

- 書類の流れに関しての変更点の確認

- システムの変更が必要か否か(消費税の計算など)

- システム改修に要する期間・費用の確認

- 発行した適格請求書の交付方法の確認

- 社内への周知

取引先に登録番号を通知する

インボイス登録が完了すると登録番号が通知されます。

登録番号を取得したら、取引先に早めに通知をして頂く事をおすすめします。

「適格請求書発行 事業者公表サイト」にて公表されますので取引先も通知された登録番号で確認が出来ます。

仕入税額控除を適用するためにも、取引先(買い手)にとってインボイス登録している・登録番号が発行されていることはとても重要な情報です。

事前に登録番号を通知しておく事は、取引先にとって『こことの取引は適格請求書の発行をしてもらえる』という保証となります。

また、この機会に紙の請求書から電子請求書へ切り替える場合は、すり合わせも必要となりますので、余裕を持って告知できるように準備しましょう。

買い手側の準備チェックリスト

取引先(売り手)が適格請求書発行事業者か確認

取引先が「適格請求書発行事業者」又は「適格請求書発行事業者以外(課税事業者だが登録申請前/免税事業者)」の確認が必要となります。

取引先に個人事業主が多い場合、適格請求書発行事業者への申請状況も様々かと思われます。

直接的に確認しづらい場合のおすすめの確認方法をご紹介します。

*確認方法*

- アンケート形式で回答してもらう

- 自社の登録番号を通知し、取引先への確認も一緒にする

- 取引先が法人の場合「適格請求書発行事業者公表サイト」にて法人番号を入力して確認

※(法人番号が不明の場合「国税庁法人番号公表サイト」にて商号又は名称と所在地にて法人番号の確認が可能)

インボイスの保存方法の確認

仕入税額控除を適用するためには、一定の事項を記載した帳簿及び適格請求書などの請求書等の保存が必要となります。

*保存期間*

交付した日の属する課税期間の末日の翌日から2ヶ月を経過した日から7年間

・書面で受け取った場合は長期間保存しておける場所の確保

・電子データとして受領した請求書・領収書は「紙文書として保存」可能

※電子データで保存する場合は“電子帳簿保存法”の要件を満たした状態での保存が必要となります。

*保存が必要となる請求書等*

- 売り手が交付する適格請求書又は適格簡易請求書

- 電子インボイス(デジタルインボイス)

- 買い手が作成する仕入明細書等

※課税仕入れの取引先(売り手)において課税資産の譲渡等に該当するもので、適格請求書の記載事項が記載されており、課税仕入れの取引先(売り手)の確認を受けたものに限る。

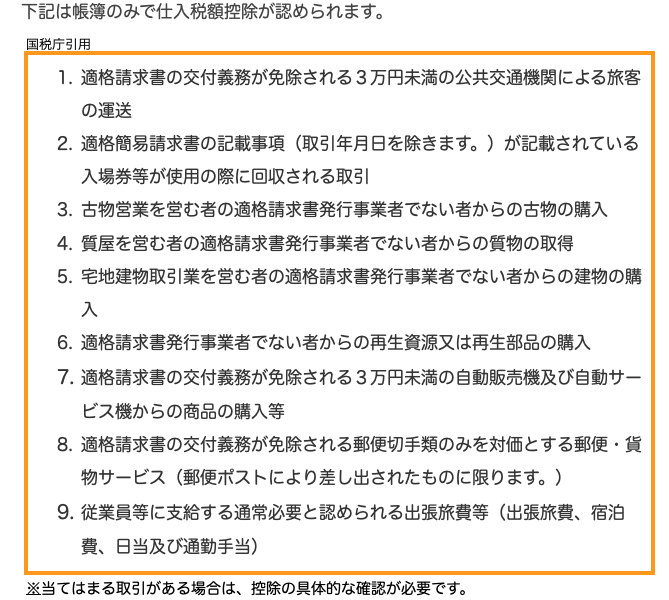

*帳簿のみ保存が可能*

業務フローの確認

インボイス制度開始に伴い、経理などの業務内容を見直す必要があります。

社内ルールを確立して、インボイスの受け入れ態勢を整えましょう。

*チェックリスト*

- 現在の会計システムが対応可能か

- システム改修に要する期間・費用の確認

- 受け取ったインボイスの保存方法の業務フローのすり合わせ

- 電子帳簿保存方法(データ保存の場合)の対応確認

- 経費申請ルールの見直し

- 取引先へのインボイス登録の確認

- 社内への周知

免税事業者との取引に関しての対応確認

インボイス制度に対応していない免税事業者から仕入れを行う場合、原則として仕入税額控除を受けることはできません。

必要に応じて、課税事業者への変更を検討してもらうか、今後の価格設定を見直すなど、取引先に相談してみましょう。

場合によっては、取引事業者を変更することも視野に入れる必要があります。

しかし、インボイス制度開始から6年間は、課税仕入相当額に対して、一定割合を仕入税額控除として控除できる経過措置が設けられています。

*経過措置*

最初の3年間「免税事業者からの仕入れにつき80%控除」

その後3年間「免税事業者からの仕入れにつき50%控除」

制度が開始しても、約6年間は50%以上の控除が可能です。

2029年10月1日で経過措置は終了

まとめ

インボイス制度導入前に対応すべき、売り手側と買い手側の準備について解説してきました。

導入開始までに準備を整え、万全の状態にしておきましょう。

インボイスでお困りの方は、お気軽に弊社までご相談下さい。

↓↓下記リンクより、お問い合わせが可能です↓↓