インボイス制度で領収書が「適格簡易請求書」扱いになる

2023年10月1日より、インボイス制度が導入されました。

インボイス制度が導入されたことにより、適格請求書以外の領収書では仕入税額控除を受けることができなくなります。仕入税額控除を受けるには適格請求書の発行・保存が必要となりますが、そのなかで領収書の扱いがどうなるのか疑問に思っている企業の担当者の方もいるのではないでしょうか。

➔領収書・レシートなども必要な項目が記載されていれば、適格簡易請求書とみなして扱うことが可能です。

本記事では、インボイス制度開始後の領収書の扱いについて解説します。インボイス制度の概要や変更点、適格簡易請求書として認められる領収書・レシートの書き方なども紹介するので、企業担当者の方は参考にしてみてください。

目次

「適格請求書」と「適格簡易請求書」の違い

飲食業や小売業、旅行業など不特定なおかつ多数の人に対してサービスを提供している場合は、適格請求書の代わりとして適格簡易請求書の発行が認められています。

適格簡易請求書では、相手の事業者(買い手)の名前の記載は必要ありません。不特定多数にサービスを提供している場合、その都度相手の名前を確認していると時間がかかり、営業にも影響が出てしまい現実的ではないためです。

また、適格請求書では適用税率と消費税額の記載が必要ですが、適格簡易請求書はどちらかの記載があれば問題ありません。それぞれの請求書で記載が必要な項目については、後ほど解説します。

領収書・レシートはスキャナ保存と電子取引(電子インボイス)保存ができる

領収書・レシートを適格簡易請求書と扱うならば、適切な保管が必要です。領収書・レシートなど紙の書類は、そのまま保管することもできますが電子保存も認められています。

電子保存に関してはこちらの記事にて解説しておりますのでご参考ください。

これまでは電子データを紙として保存することも認められていましたが、電子帳簿保存法が改正され、電子保存が義務化されたので注意する必要があります。

インボイス制度導入における発行・受領の変更ポイント

インボイス制度の開始によって、請求書を発行する側と受け取る側の両方に変更点が生じます。

インボイス制度導入における変更点を解説しますので制度開始によってどのようなポイントが変更されるのか把握し、スムーズに導入できるようにしましょう。

発行側の変更点

- 請求書のフォーマットを変更する

インボイス制度開始によって、現在発行している区分記載請求書から記載する項目が3つ追加されます。記載が追加される項目は、下記の3つです。

■登録番号

■適用される消費税率

■税率ごとに区分された消費税額

※適格簡易請求書は、適用される消費税率と消費税額のどちらか片方のみの記載で問題ありません。

- 取引の価格に関係なく発行が必要

2023年9月30日までは、取引価格が3万円未満の場合は領収書やレシートの保存をしなくても仕入税額控除が適用されます。

しかし、インボイス制度の導入以降は金額を問わず適格簡易請求書に適用された領収書がなければ仕入税額控除は適用されなくなるため注意しましょう。

ただし、負担軽減措置として、一定規模以下の事業者を対象として、課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除が認められます。

対象となる中小事業者は以下の通りです。

■基準期間(前々年又は前々事業年度)における課税売上高が1億円以下の事業者

■特定期間(前年又は前事業年度開始の日以後6か月の期間)における課税売上高が5,000万円以下の事業者

受領側の変更点

- 領収書の内容確認

仕入税額控除を受けるには、正確な適格請求書または適格簡易請求書が必要です。そのため、記載内容に間違いなどがあると仕入税額控除を受けられなくなるため、間違いがないかしっかりとチェックする必要があります。適格請求書・適格簡易請求書とその他の書類への仕分けも必要です。

また、特に登録番号の間違いがあると発行元の事業者と関連付けができなくなります。

取引先の登録番号は国税庁が運営する「適格請求書発行事業者公表サイト」でも調べることが可能です。

もし、記載内容に間違いがあった場合は、発行元の事業者に連絡をして再度発行してもらいましょう。

- 受け取った領収書の保存

領収書を発行した適格請求書発行事業者同様、領収書を受け取った方も原則7年間の保存の義務があります。ただし例外として、領収書を受け取ったのが法人かつ事業で赤字が発生している事業年度は最大10年間の保存をしなければなりません。

また、電子データとして保存するときは、電子帳簿保存法の要件に従い保存することが必要です。

「適格簡易請求書」として認められる領収書・レシートの書き方

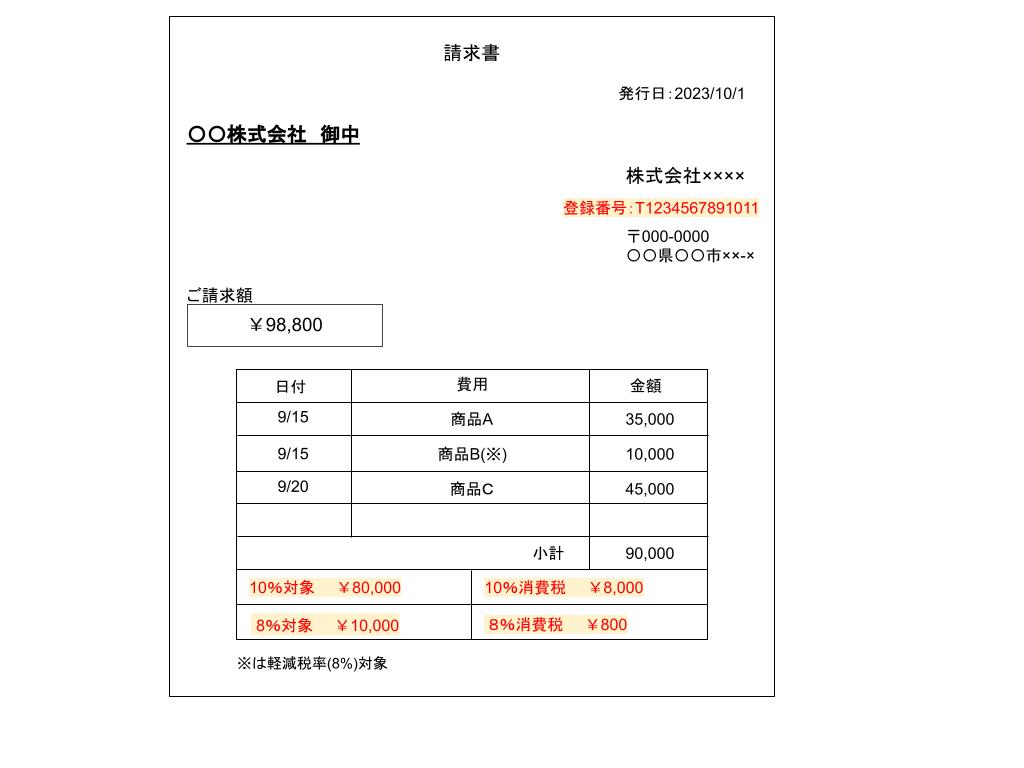

適格請求書

適格請求書は「インボイス」とも呼ばれ、売り手が買い手に対して適用税率や消費税額などを正確に伝えるため、一定の事項を記載し作成される請求書や納品書などの書類を指します。

現在は仕入先が発行した請求書があれば仕入税額控除を受けられますが、インボイス制度開始後は適格請求書を用いて仕入税額控除の申請を行うことになります。

請求書以外の仕入明細書や納品書、領収書でも下記6項目がすべて記載されていれば、手書き・電子問わず適格請求書として交付できます。

① 適格請求書発行事業者の氏名又は名称及び※登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ ※税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ ※税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

※の赤字がインボイス制度導入に伴い記載が追加されるものです

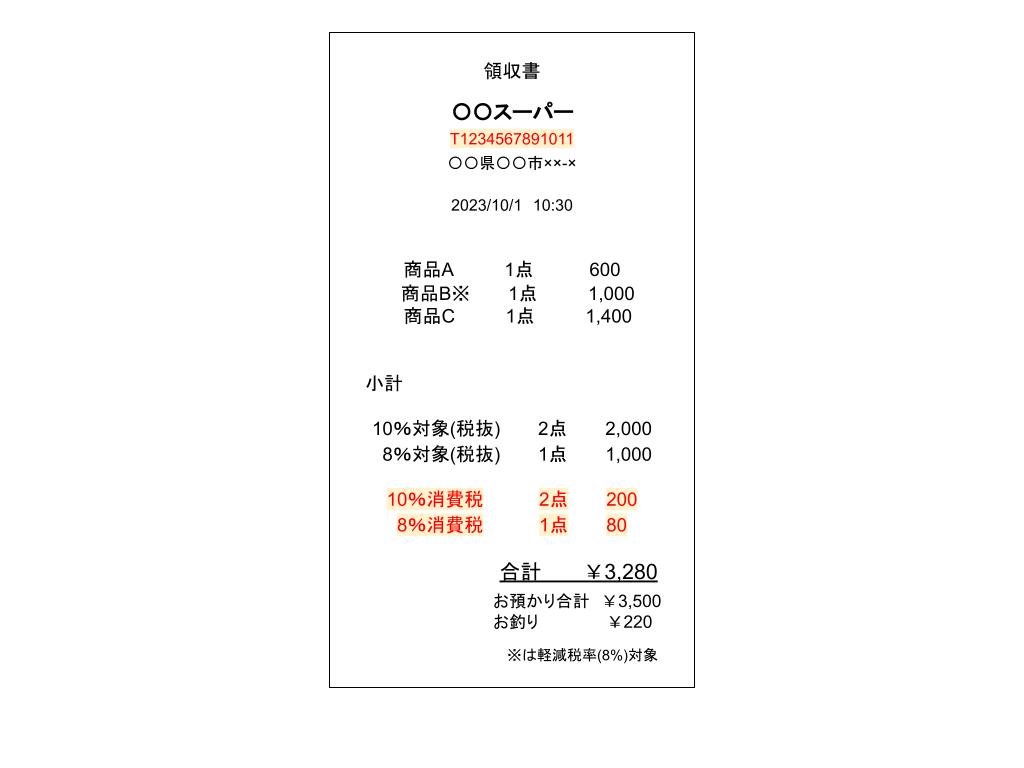

適格簡易請求書

小売業、飲食店業、写真業、旅行業、タクシー業、駐車場業などの不特定かつ多数の人々に対して販売やサービス提供を行っている場合は、適格請求書に代えて「適格簡易請求書」を発行することが認められています。

レシートや領収書も以下5項目が記載されていれば、適格簡易請求書として発行できます。

① 適格請求書発行事業者の氏名又は名称及び※登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)

⑤ ※税率ごとに区分した消費税額等又は適用税率(両方記載することも可能)

※の赤字がインボイス制度導入に伴い記載が追加されるものです

前の章で述べた通り、適格簡易請求書では相手の事業者(買い手)の名前の記載は必要ありません。

まとめ

領収書・レシートは、定められた事項が記載されている場合は適格簡易請求書として扱い、仕入税額控除が適用されます。法律で決められたフォーマットはないので、必須事項が記載されたものを事前に用意しておくことが必要です。

適格簡易請求書を保存するときの要件の確認や、取引先とデータのやり取りについて相談するなど、事前に用意を進めて制度開始後にスムーズに始められるようにしましょう。

インボイス制度の導入時期に間に合うように適格請求書発行事業者になるには、「適格請求書発行事業者の登録申請書」を税務署に提出する必要があります。

弊社ではインボイスの申請代行等も行っておりますのでお気軽にお問い合わせください。

↓↓下記リンクより、お問い合わせが可能です↓↓