インボイス制度が賃貸経営に及ぼす影響

2023年10月1日から消費税のインボイス制度が開始しました。

インボイス制度導入により、賃貸経営にどのような影響があるのでしょうか。

インボイス制度が賃貸経営に与える影響について詳しく解説します。

目次

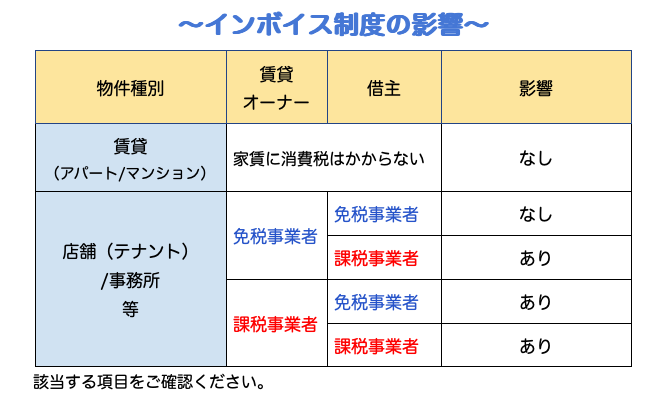

賃貸物件オーナーは影響を受けない

住居用物件(アパート/マンション)を貸しているオーナーはインボイス制度による影響はないです。

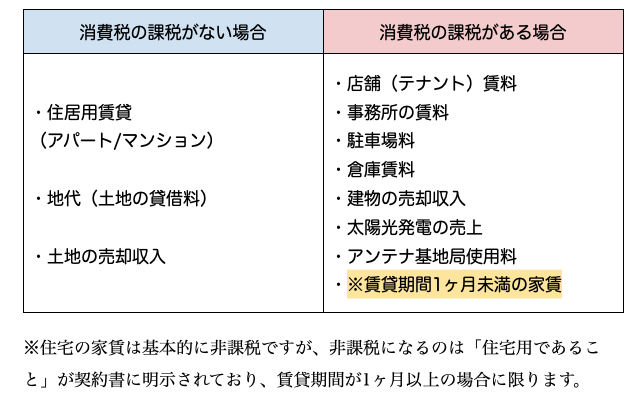

インボイス制度は消費税に関する新しい制度となりますので、消費税が課税されない住居用の物件は対象外です。

また、社宅として企業に賃貸しているケースでも、住居部分は非課税であるため、基本的には影響しません。

ただし、マンションなどの一部にテナントや事業用物件が入っている場合は消費税の課税対象となります。

駐車場料金などで課税売上がある場合も同様のため、インボイス制度の影響を受ける場合があります。

事業用物件のオーナーは影響を受ける

ビルや店舗(テナント)などの事業用不動産の貸主(オーナー)はインボイス制度の影響を大きく受けます。

賃料が消費税の課税取引に該当するため、借主側が課税事業者の場合は、消費税額控除を利用する可能性が高いためです。

貸主が「適格請求書発行事業者」として登録されていない場合、借主は適格請求書(インボイス)が発行してもらえない=消費税の控除が適用ができず、その分消費税を負担することになります。

そのため、借主は適格請求書を発行できる物件に転居する、もしくは、消費税分の賃料を減額するなどの対応を求めてくる可能性があります。

対策としては、貸主が「適格請求書発行事業者」となり、借主に適格請求書を発行する必要があります。

このように、事業用不動産を経営している場合において、適格請求書発行事業者を選択しない場合は、賃貸経営に悪影響を及ぼす可能性を視野に入れなければなりません。事業用不動産の借主が免税事業者だけである場合は、消費税を納付していないため、大きな影響はないです。

事業用の賃貸物件を購入=消費税還付ができなくなる?

店舗や事務所の家賃は課税売上ですので、消費税還付が可能です。

住居と店舗・事務所が両方とも存在する建物の場合は、店舗・事務所部分に関してのみ消費税還付が可能となります。

「消費税還付」=払いすぎた税を補償する仕組み

物件の売主に支払った消費税額が売上にかかった(借主から預かった)消費税額を超えている場合に還付を受けることができます。

「預かった消費税額−支払った消費税額」がマイナスになる場合に、確定申告書を提出することで差額分が還付金として手元に戻ってきます。

おそらく多くの事業用不動産のオーナーは購入物件が高額であるため、消費税の還付を受けることができるでしょう。

しかし、物件の売主が適格請求書発行事業者でない場合、事業用不動産の購入にかかる課税仕入れは消費税の計算から控除できず、還付を受けられません。

そのため、インボイス制度の導入後に不動産を購入する際は、売主が適格請求書発行事業者か確認する必要があります。

消費税還付を受ける方法

消費税の還付を受けるには、消費税の確定申告を行う必要があります。

消費税の確定申告期限

・法人・・・事業年度終了の日の翌日から2ヶ月以内

・個人事業主・・・翌年の3月31日まで

申請書類の提出先は納税地を所轄する税務署です。

「原則課税」を適用する

「原則課税」を適用する「課税事業者」

※「原則課税」とは・・・実際に売上に伴って預かった消費税から、仕入れや経費等に伴って支払った消費税を差し引いた残額を納付する方法

消費税が還付されるまで申告後、約1ヶ月から1ヶ月半ほどで還付金が指定口座に振り込まれます。

※振込時期は税務署によって多少差があります。

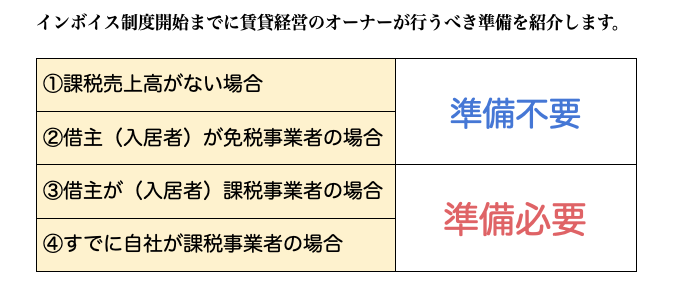

インボイス制度でオーナーが行うべき準備

課税売上高がない場合

居住用不動産(アパート/マンション)のみを経営しているオーナーの場合、課税売上の対象とはならないためインボイス制度導入前の準備は不要です。

借主が(入居者)が免税事業者の場合

オーナーが免税事業者で課税売上があるとしても、借主が免税事業者という場合はインボイス制度で対策する必要は特にありません。

免税事業者ならば仕入税額控除を利用しないため、適格請求書(インボイス)の発行を求められる事がないためです。

借主が(入居者)が課税事業者の場合

インボイス対策が必要となるのが、下記のような場合です。

貸主→課税売上がある免税事業者のオーナー

借主→課税事業者

仕入税額控除をするために適格請求書(インボイス)の発行を求めてくる可能性が高いため、対応策を考えておく必要があります。

対応策① インボイス登録する(課税事業者になる)

※課税事業者=課税売上高が1,000万を超えた事業者

消費税を納付する義務がある法人または個人事業主

インボイス登録をすると売上が1,000万以下の免税事業者でも自動的に課税事業者となります。

適格請求書発行事業者となりますので、借主から適格請求書(インボイス)の発行を求められた時に対応が可能です。

適格請求書(インボイス)を発行すれば、テナントは仕入税額控除を問題なく行えるため、退去する可能性や消費税分の値下げ交渉をしてくる可能性は低くなると考えられます。

店舗や事務所といった事業用物件の割合が多いオーナーは、インボイス登録をして、課税事業者になることを検討してみてはいかがでしょうか?

対応策② 免税事業者のままで対応する

免税事業者の場合、インボイスの発行はできません。

繰り返しお伝えしておりますが、借主は仕入税額控除を利用できないため、インボイス登録している他の賃貸物件に移ってしまう可能性や消費税分の賃料を値引きを要求してくる可能性があります。

制度の導入により混乱が起きないように、

インボイス制度導入から6年間は経過措置が設けられています。

〜経過措置〜

課税仕入相当額に対して、一定割合を仕入税額控除として控除できます。

最初の3年間「免税事業者からの仕入れにつき80%控除」

その後3年間「免税事業者からの仕入れにつき50%控除」

制度が開始しても、約6年間は50%以上の控除が可能です。

2029年10月1日で経過措置は終了

借主(入居者)と話し合いをして賃料減額の対応が可能な場合は、すぐに課税事業者にならずに、経過措置の期間は免税事業者でいるメリットが多い可能性もあります。

賃料減額した場合と課税事業者になり消費税を納税する場合と比較し、今後の方向性を検討する必要があります。

すでに自社が課税事業者の場合

現時点で課税事業者オーナーの場合は、適格請求書発行事業者(インボイス)の登録を行いましょう。

すでに課税事業者の場合、消費税義務が生じているため、インボイス登録をしたからと言って、税制面では特に影響はありません。

まとめ

インボイス制度とは、消費税の納税額を正しく計算するための新しい制度です。

賃貸経営しているオーナーは自身にどのような影響が出るのか、制度の内容を理解しておく必要があります。

弊社では確定申告・インボイスの申請代行等のサポートを行っておりますのでお気軽にお問い合わせください(^^)

↓↓下記リンクより、お問い合わせが可能です↓↓