インボイス制度 独占禁止法について

免税事業者である取引先に、インボイス登録・課税事業者登録を依頼する事は、

独占禁止法や下請法に違反する可能性もあるため注意が必要です。

どのような取引が違反に該当するかについて解説していきます。

目次

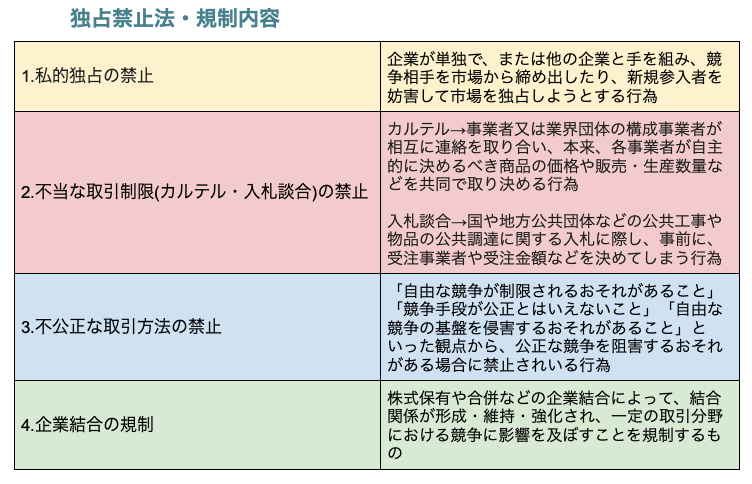

独占禁止法とは

独占禁止法の正式名称

「私的独占の禁止及び公正取引の確保に関する法律」

この独占禁止法の目的は、公正かつ自由な競争を促進し、事業者が自主的な判断で自由に活動できるようにすることです。

独占禁止法に違反した場合

独占禁止法違反行為を行った場合、犯罪行為として懲役や罰金などの刑事罰を受ける場合があります。

最も厳しい刑罰は、私的独占、不当な取引制限、事業者団体禁止行為に対するもので、違反を行った者(個人)には5年以下の懲役又は500万円以下の罰金が、法人には5億円以下の罰金が科せられます。

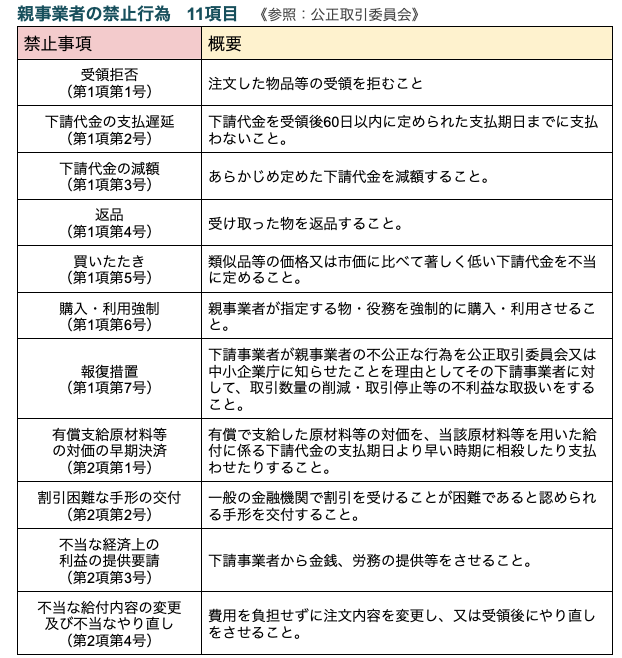

下請法の違反対象となる11の禁止事項

親事業者には次の禁止事項を11項目を課しています。

下請事業者の承認を得ていても、親事業者に違法性の意識がなくても、これらの規定に触れる場合、下請法に違反することになるので十分注意が必要です。

取引先へのインボイス強要は「独占禁止法違反」

適格請求書を発行できるのは、「適格請求書発行事業者(インボイス登録)」として登録した事業者のみとなります。

買い手の事業者にとっては、消費税の仕入れ控除ができなくなると消費税の納税負担が大きくなるため、売り手の事業者に対して「インボイス登録」を依頼したいのは必然と言えます。

インボイス登録を要請すること自体は独占禁止法に該当するわけではありません。

しかしここで、売り手の事業者に「適格請求書発行事業者として登録しなければ、取引金額を下げる・取引を打ち切る」というようなプレッシャーをかけることは、独占禁止法が禁じる優越的地位の濫用行為に当たります。

商品の受領拒否・返品

自社が仕入先に商品を発注した後で、仕入先が免税事業者であることが判明し、商品の受け取りを拒否する事は、優越的地位の濫用として問題となります。

また、自社がすでに受領した商品を返品する事で、仕入先に不利益を与え、その他正当な事由がない場合にも、優越的地位の濫用として問題となります。

下請法の適用されない取引であっても変わりませんので、注意が必要となります。

強制的な代金減額要請

免税事業者は、消費税を納税していないにもかかわらず、取引先から消費税相当額を受け取っています。

インボイス制度の導入により、納税額の負担を取引相手だけが負うのは、必ずしも公平とは言えないため、「許される代金減額要請」も存在しています。

「許される代金減額要請」とは・・・

①仕入税額控除が制限される分の引き下げであること

インボイス導入により取引相手が被る不利益よりも多額の代金減額を、免税事業者に強いることは許されません。

取引価格の引き下げ幅は、仕入税額控除ができなくなったことにより増加する納税額の範囲内である必要があります。

なお、インボイス導入後3年間は「経過措置」により仕入税額相当額の8割、その後の3年間は同5割の仕入税額控除を受けられます。

「経過措置」の期間に関しては、取引価格の値下げは

経過措置で仕入税額控除ができない2割・5割以内が妥当と言えます。

制度開始 3年間 仕入税額控除8割→2割の値下げ交渉

その後 3年間 仕入税額控除5割→5割の値下げ交渉

②免税事業者の仕入れや諸経費の支払いに係る消費税の負担を考慮すること

免税事業者も、仕入れや諸経費の支払先に対しては、消費税相当額を支払っているため、消費税を全く負担していないわけではありません。

取引価格の引き下げ交渉の際は、①の経過措置の「仕入税額控除が制限される分」を全額引き下げるのではなく、免税事業者の消費税負担を勘案し、引き下げ額を低減する必要があります。

公正取引委員会では「免税事業者が負担していた消費税額も払えないような価格を設定した場合は独禁法上問題となる」とあります。

③免税事業者と取引相手の間で協議を行うこと

免税事業者と取引相手の間で、価格について「実質的な協議」を行う必要があります。

②で述べた、免税事業者の消費税負担について全く検討しなかった場合、「実質的な協議」をしたとは評価されない可能性があります。

公正取引委員会では「取引価格の再交渉」において「双方納得の上で」引き下げることが肝要であり、「再交渉が形式的なものにすぎず、仕入側の事業者(買手)の都合のみで」引き下げることは独禁法上問題があると記載されています。

④今後の取引に係る代金引き下げであること

取引先と発注時に定めていた代金を、後から相談もなく一方的に減額することは許されません。

一方的な減額があった場合、独禁法違反(優越的地位濫用)または、下請法違反(下請代金の減額)とみなされます。

あくまでも今後の取引に関する代金の値下げとなります。

購入・利用強制

自社が、免税事業者である仕入先に対し、インボイス制度開始後も「取引価格の変更はない」とし、その代わりに、自社の商品・役務を購入・利用するよう要求する行為も、優越的地位の濫用として問題となります。

下請法の適用されない取引であっても問題になりますので注意が必要です。

取引先(仕入先)インボイス登録の有無・確認方法

インボイス登録を要請することは自体は独占禁止法に該当するわけではありませんが、一方的に「◯月◯日までに適格請求書(インボイス)の発行事業者に登録が必要です。」といった表現はあまり良い対応とは言えません。

まず、取引先が登録をインボイス登録しているかを確認した上で、もし登録していない場合には、インボイスについて詳しく説明した上で、『自主的な判断で登録してください』と、取引先の意志を尊重して促すことが重要となります。

おすすめの確認方法

- アンケート形式で回答してもらう

- 自社の登録番号を通知し、取引先への確認も一緒にする

- 取引先が法人の場合「適格請求書発行事業者公表サイト」にて法人番号を入力して確認

※法人番号が不明の場合「国税庁法人番号公表サイト」にて商号又は名称と所在地にて法人番号の確認が可能

まとめ

独占禁止法と下請法について解説しました。

こちらにそのつもりがなくとも、知らぬ間に違反になる行為をしてしまう場合も考えられます。

独占禁止法と下請法を十分に理解した上での取引が必要です。

値引きをしたい場合なども「経過措置」がありますので、それを踏まえ、取引先の利益になる提案をしつつ、今後の相談をしてみてはいかがでしょうか。

弊社では確定申告・インボイスの申請代行等のサポートを行っておりますのでお気軽にお問い合わせください(^^)

↓↓下記リンクより、お問い合わせが可能です↓↓