インボイス制度が古物商に与える影響

2023年10月1日にインボイス制度が開始されましたが、古物商も適格請求書(インボイス)を保存しなければ仕入税額控除の適用を受けられなくなります。

ただし、特例として「古物商特例」・「質屋特例」があり、古物商が一定の要件を満たす場合に限り、適格請求書の保存が免除されます。

本記事では、古物商についてや古物商特例を適用する際の注意点などを解説してますので是非、参考にしてみてください。

目次

古物商について

古物商とは

古物営業法に規定される「古物」を売買または交換する個人・法人を指します。(売買だけではなく、交換も含まれる)

古物商として営業を行うためには、営業所を管轄する都道府県公安委員会の許可が必要となり、窓口は警察署ですので、書類を提出する先は、警察署の生活安全課または刑事・生活安全課生活安全係になります。

古物とは

「一度使用された物品」、新品でも「使用のために取引された物品」、又はこれらのものに「修理等の手入れをした物品」を言います。

古物の売買、交換、レンタルを業として行うことを「古物営業」といい、古物営業を行う場合には、古物商許可証が必要となります。

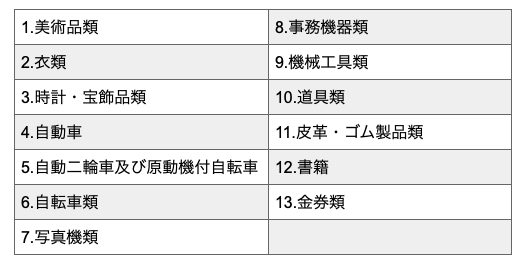

「古物」は、古物営業法施行規則により、次の13品目に分類されています。

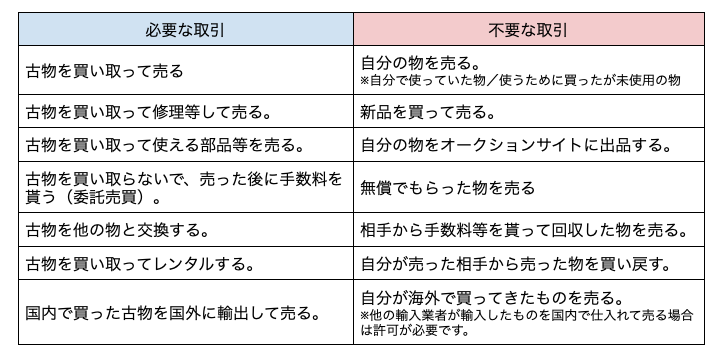

古物商許可証が必要な取引・不要な取引

上記の表のとおり、自分が使うためではなく、最初から転売目的で中古品を仕入れて、販売する場合は古物商の許可が必要です。

つまり、『利益を得るために中古品の転売を行う』行為を指します。

新品を購入し、使用した後、使わなくなったので売却するような場合は、許可は必要ありません。メルカリ等のフリマアプリを利用するのはこの場合が多いでしょう。

それでは、自身で使用するために中古品を購入し、使用した後、使わなくなったので売却する場合はどうでしょうか。

中古品を買い受け、結果的に売却はしましたが、もともと転売目的ではなかった場合は、あくまでも自分で使用する目的のため、許可は必要ありません。

しかし、あまりにも頻繁に同様の取引が行われた場合は、転売目的と疑われる可能性があります。

また、『一定の利益があると古物商許可が必要になる』という事ではありません。

古物商許可は、金額は関係なく、利益目的かどうかという事が重要となります。

古物商の許可無く行っていた場合は、懲役刑や罰金刑を伴う罰則があります。

もし、古物商許可証がない状態で、フリマサイト等を利用される際は、ご自身がなされている、または、これからなさろうとしていることが、古物商の許可や届出が必要か不要かの参考にしてみてください。

古物商特例・質屋特例

インボイス制度では、取引先が発行した適格請求書(インボイス)を保存することが仕入税額控除の要件です。

けれど、一般消費者のお客さまからインボイスを受領することは困難です。

古物商や質屋の行う一定の取引については、インボイスの保存が不要で仕入税額控除を行うことができる特例が設けられています。

古物商(質屋)特例を受けるには、以下の4つの要件をすべて満たす必要があります。

| 1、古物商又は質屋であること 2、適格請求書発行事業者以外の者から仕入れた古物・質物であること 3、仕入れ古物・質物が棚卸資産であること 4、一定の事項が記載された帳簿を保存すること |

1、古物商又は質屋であること

インボイス制度における古物商(質屋)特例を受けるためには、自身又は自社が古物商の許可を受けていなければなりません。

2、適格請求書発行事業者以外の者から仕入れた古物・質物であること

特例の適用される取引の相手方は、「適格請求書(インボイス)発行事業者でない者」(免税事業者や一般消費者等)に限られます。

そのため、買取の相手方がインボイス発行事業者でないことを明確にしておく必要があります。

確認方法として、記載してもらう買取申込書などにインボイス発行事業者かどうかのチェック欄を設けて、回答によって対応を変えられるシステムにしておくと、取引がスムーズになるのではないでしょうか。

3、仕入れた古物・質物が棚卸資産であること

仕入れた古物が「棚卸資産」として計上できるものである必要があります。

棚卸資産とは、販売する目的で一時的に保管している商品・製品・原材料などのことで、いわゆる「在庫」と呼ばれるものです。

自身又は自社で使用するために買い取ったものについては対象となりません。

また、棚卸資産であっても「消耗品」については、古物商特例を適用外となります。

古物でないものを買い取る場合

古物営業法が定義する「古物」に該当しないもの(例:金、白金の地金等)であっても、古物営業と同等の取引方法(古物台帳に記帳する等)によって、古物商がこれを買い受けるときは、その仕入れも古物商特例の対象となります。

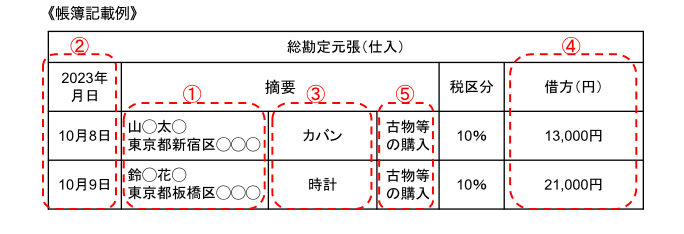

4、一定の事項が記載された帳簿を保存すること

帳簿の記載事項に関しては、通常必要な記載事項に加え、「取引の相手方の住所(所在地)」「古物商特例の対象となる旨」の記載が必要となります。

①取引先の相手方の氏名(名称)及び住所(所在地)

②取引年月日

③取引内容(軽減対象である場合その旨)

④支払対価の額

⑤古物特例法・質屋特例の適用対象となる旨

古物営業を営む場合は、商品を仕入れた際の対価の額が1万円以上(税込)の場合は古物台帳の保存が必要となっています。

①〜④の事項は古物台帳に記載があるため、⑤の事項を総勘定元帳の摘要の欄などに記載し、一緒に保存するようにしましょう。

もし1万円未満(税込)の場合は古物台帳に取引相手方の氏名や住所を記載することとされていないため、総勘定元帳などにも記載は不要です。

ただし、これらの特例は棚卸資産の仕入のみが要件となるため、自社で使用するものを適格請求書発行事業者以外から購入した場合は仕入税額控除が適用できないため、注意しましょう。

| 総勘定元帳等と合わせて保存する場合の保存期間は7年間 (※課税期間の末日の翌日から2か月を経過した日から) |

古物商特例の注意点

古物商特例にはさまざまな要件が設けられていることから、特例適用時には注意が必要です。

まず、棚卸資産であることが要件のため、自社で使用するために購入した商品については、特例を適用外となります。

また、取引先がインボイス発行事業者だった場合は特例を適用できないため、志位税額控除が受けられるように、取引先にインボイスを発行を依頼しましょう。

まとめ

本記事では、古物商についてや古物商(質屋)特例を適用する際の注意点などを詳しく解説してきました。

2023年10月1日から開始されたインボイス制度は、適格請求書発行事業者でなければ、インボイスを発行することはできません。

インボイス制度の導入によって税務手続きや管理が複雑になりますが、余裕を持った準備をしておきましょう。

弊社では確定申告・インボイスの申請代行等のサポートを行っておりますのでお気軽にお問い合わせください(^^)

↓↓下記リンクより、お問い合わせが可能です↓↓