インボイスが導入されるにあたり、そもそも消費税の課税事業者とは?

2023年10月以降、消費税のインボイス(適格請求書)を発行できるのは課税事業者のみとなっています。

本記事では、課税事業者か免税事業者かの判定や、課税事業者になる際の注意点などを解説していきます。

目次

消費税の課税事業者の要件

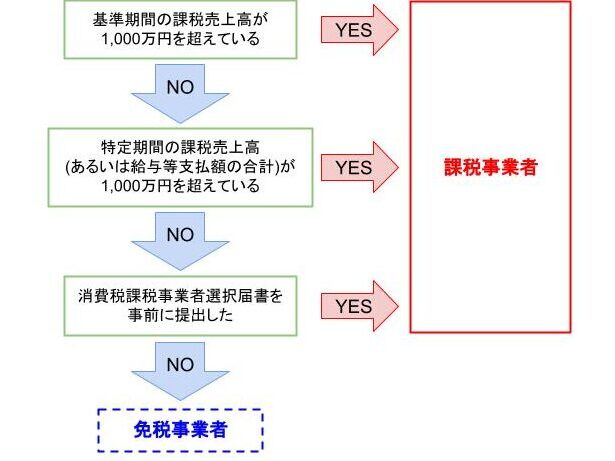

自身が消費税の課税事業者かどうかは、次のフローチャートで判定できます。

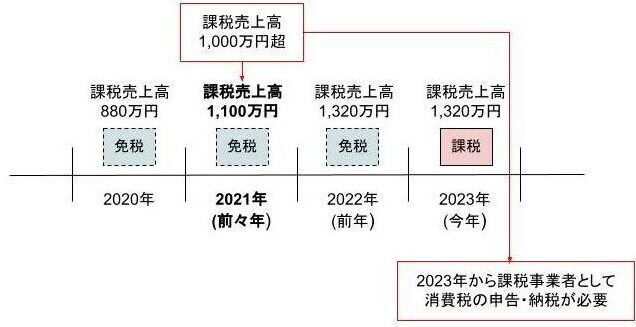

基準期間の課税売上高が1,000万円を超えている

→事業主の基準期間における課税売上高が1,000万円を超えると、消費税を納めなくてはなりません。基準期間は個人事業主の場合、前々年を指します。

なお、課税売上高というのは、消費税の課税対象となる取引の売上高のことです。大抵の取引は消費税の対象となりますが、土地の売却や住宅用アパートの賃料収入など、一部の取引は非課税となっています。

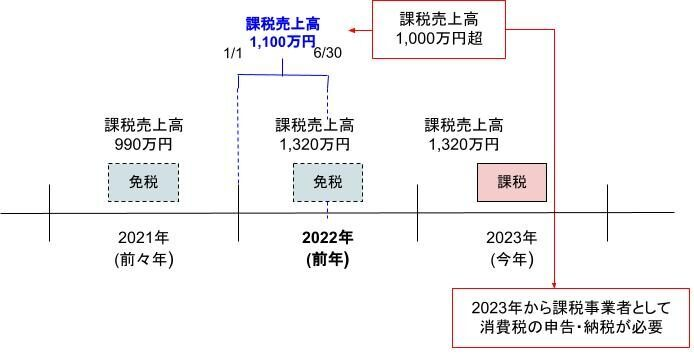

特定期間の課税売上高が1,000万円を超えている

→基準期間の課税売上高が1,000万円以下でも、特定期間の課税売上高が1,000万円を超えたら課税事業者となります。特定期間は個人事業主の場合、前年の1月1日から6月30日までを指します。

※年の途中で開業した場合

・開業日から6/30までの課税売上高か給与等支給額の合計で判断する

・7/1以降に開業した場合は判定不要(6/30を過ぎているため)

特定期間の課税売上高が1,000万円以下でも、この期間の給与等支払額の合計が1,000万円を超えたら、翌年から消費税を納めなくてはなりません。

なお、上記2つの要件のどちらにも当てはまらなくても、「消費税課税事業者選択届出書」を提出すると課税事業者になります。「免税事業者だけど、あえて消費税を納める選択をする」ということです。この届出書は、事前に提出します。

インボイス対応で課税事業者になるときの注意点

インボイスに登録すると、自動的に課税事業者になります。

インボイス対応で課税事業者になる人は、次の点に注意しましょう。

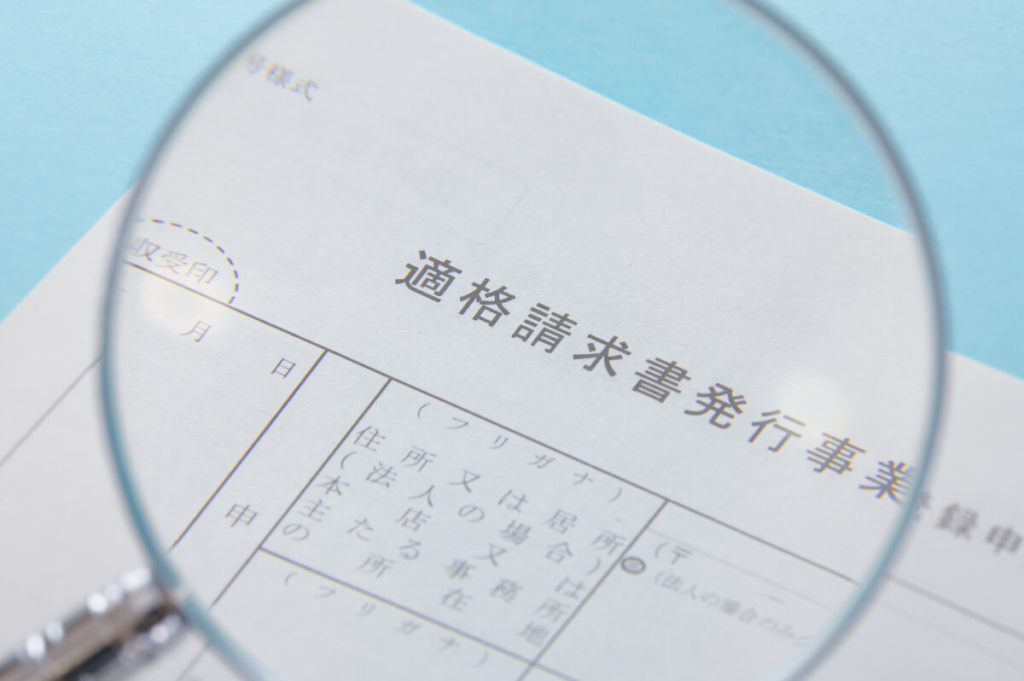

適格請求書発行事業者登録申請書だけでOK

インボイスのために免税事業者から課税事業者になるのなら、適格請求書発行事業者登録申請書(以下「登録申請書」)だけを提出しましょう。消費税課税事業者選択届出書をインボイス制度開始前に提出すると、「インボイス制度とは関係なく課税事業者になる意思があった」と見なされ、2割特例を受けられなくなります。2割特例は「インボイス制度のために免税事業者から課税事業者になった人」しか使えないからです。

2割特例

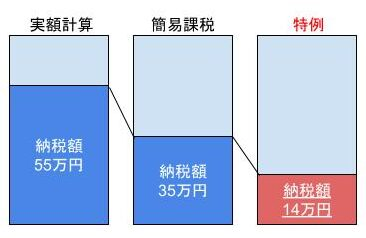

2023年度税制改正で「2割特例」という経過措置が設けられました。この特例は、インボイス制度の開始に合わせて免税事業者から課税事業者になる人の手間や納税負担を軽くするための経過措置です。

2023年10月1日から3年間の日の属する課税期間において「売上分の消費税×20%」だけを納めてもよいとされました。個人事業主は、2023年10月から12月までの申告分から2026年の申告分まで2割特例を使うことができます。

2割特例は、毎回の申告の際「本則課税か2割特例か」「簡易課税か2割特例か」と選択できます。事前の届出も不要で、申告書に2割特例の適用を受ける旨を書けばいいだけです。納税負担を軽くしたいならぜひ検討しましょう。

(例)

売上700万円(税額70万円)※サービス業の場合

経費150万円(税額15万円)

実額計算の場合➤

70万円ー15万円=55万円

簡易課税の場合➤

70万円ー※35万円=35万円

※70万円×50%(サービス業のみなし仕入れ率)

特例の場合➤70万円×2割=14万円

2年縛りに注意

消費税の申告・納税と一度選んだ納税額の計算方法は、最低2年間、継続しなくてはなりません。これを一般に「消費税の2年縛り」と呼んでいます。「今年はあえて課税事業者になったけど、来年は免税事業者に戻りたい」「今年は簡易課税だけど来年は本則課税で計算したい」はできないのです。

※免税事業者に戻りたい場合の説明は次の章にて

ただし、2割特例だけは別です。インボイス制度導入時の特別な措置なので、毎年使うか使わないかを選べます。

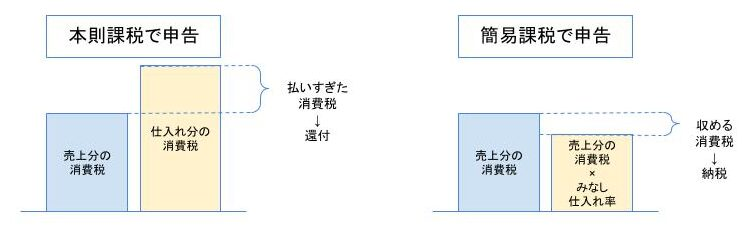

簡易課税には還付がない

簡易課税は本則課税よりも計算が楽です。また、経費の少ない事業者は納税額を抑えることもできます。いいこと尽くしのように見えますが、消費税の還付はありません。簡易課税で計算すると、必ず納税が生じるようになっています。

事業主によっては、売上分の消費税よりも仕入分の消費税が多く、申告すれば還付されることもあります。先ほどの2年縛りとともに、どちらが得かを慎重に検討しましょう。

課税事業者から免税事業者に戻ることはできる?

消費税課税事業者選択届出書および、消費税課税期間特例選択・変更届出書を提出して課税事業者となった場合、原則として2年間は免税事業者に戻ることができません。

消費税の還付を受けるために該当の期間だけ課税事業者になるといったことはできないので注意が必要です。

免税事業者に戻る場合は、課税期間の最終日までに「消費税課税事業者選択不適用届出書」を管轄税務署長へ提出する必要があります。これにより、翌課税期間から免税事業者となります。

なお、課税事業者となった課税期間中に調整対象固定資産を取得した場合は、その資産を取得した日が属する課税期間の初日から3年が経過しなければ免税事業者に戻ることができません。

調整対象固定資産とは、棚卸資産以外の資産で1個あたりの税抜価額が100万円以上のものをいいます。対象となる資産は以下のようなものがあります。

《棚卸資産以外の資産例》

・建物およびその附属設備

・構築物

・機械および装置

・船舶

・航空機

・車両および運搬具

・工具

・器具および備品

まとめ

消費税は、所得税と全くルールが異なります。本則課税だと計算のしくみが複雑です。「課税事業者になる」「簡易課税を選ぶ」「本則課税に戻る」となったら、その都度届出をしなくてはなりません。その他、1,000万円を超えるような高額の資産を購入したときは、簡易課税を選べなかったり、消費税の計算がより複雑になったりします。消費税は納税以外の部分がとても大変なのです。

2割特例という手間も納税負担も少ない制度は、2023年から3年で終わってしまいます。もしインボイス制度に合わせていったん課税事業者になるなら、この間に「課税事業者のままでいるか、免税事業者に戻るか」「消費税の計算方法をどうするか」「税理士に頼むかどうか」を考えるようにしましょう。

弊社ではインボイス申請代行及び確定申告の代行も行っております。

お気軽にお問合せ下さい(^^)

↓↓下記リンクより、お問い合わせが可能です↓↓